Auch wenn du dich noch in der Ausbildung befindest, muss es nicht gleich heißen, dass du dir kein Auto anschaffen kannst. Natürlich sollten dabei das benötigte Geldmittel und das Wunschauto zum Verhältnis der Ausbildungsvergütung stehen. Das bedeutet, dass in deinem Fall eventuell ein Kleinwagen die perfekte Lösung wäre. Azubis sollten für die Autofinanzierung monatlich höchstens 150 € aufwenden. Im Internet gibt es viele verschiedene Anbieter, die dir günstige Angebote zur Finanzierung eines Autos in der Ausbildung anbieten. Selbstverständlich muss man dafür auch gewisse Voraussetzungen erfüllen, welche das sind, zeigen wir dir hier…

- Überstandene Probezeit

- Fester Ausbildungsvertrag

- Mindestalter 18 Jahre

Bei Kreditgebern wird der Ausbildungsvertrag sozusagen als Basis-Sicherheit anerkannt. Ein weiterer Pluspunkt wäre, wenn eine unbefristete Weiterbeschäftigung oder ein Anschlussvertrag beim neuen Arbeitgeber vorliegt.

[toc]

Die Autofinanzierung in der Ausbildung

Wie schwer oder einfach es ist einen Autokredit in der Ausbildung zu bekommen, hängt immer von den vorgegebenen Voraussetzungen ab. Ganz egal, welchen Kredit du aufnehmen möchtest, die Volljährigkeit spielt dabei immer eine sehr wichtige Rolle. Die meisten Banken benötigen darüber hinaus auch einen deutschen Wohnsitz.

An nächster Stelle kommt die Bonität, wenn du über eine Autofinanzierung in der Ausbildung nachdenkst. Hast du eine schlechte Bonität, so ist dies absolut kein gutes Zeichen für eine Kreditgenehmigung. Die Chancen für eine Autofinanzierung für Azubis erhöht sich dann, wenn kein negativer Schufa-Eintrag vorliegt. Auch ist es zum Vorteil, wenn man keine weiteren Kreditverpflichtungen hat.

Wichtige Punkte für die Bonität

- Keine Schulden

- Kein negativer Schufa-Eintrag

- idealerweise Weiterbeschäftigunggarantie nach der Ausbildung

In den meisten Fällen liegt das Gehalt von Azubis unter 1.000 Euro, also unter der Pfändungsfreigrenze. Dies ist für einen Kreditvergeber bzw. für Banken viel zu niedrig. Wenn du kein weiteres Einkommen, wie zum Beispiel von einem Nebenjob vorweisen kannst, dann reicht dies für eine Autofinanzierung in der Ausbildung meistens nicht aus.

Ein weiterer wichtiger Punkt bei der Kreditvergabe ist die Sicherheit deines Ausbildungsverhältnisses. Bist du noch in der Probezeit, dann stehen deine Chancen auf einen Autokredit sehr schlecht. Anders sieht es aber aus, wenn du die Probezeit erfolgreich gemeistert hast und nun einen Arbeitsvertrag vorweisen kannst. Genügt dein Einkommen in der Ausbildung nicht, hast du auch die Möglichkeit mit einem zweiten Kreditnehmer oder mit Bürgen einen Kredit bewilligt zu bekommen. Zweite Kreditnehmer oder Bürgen müssen jedoch hinsichtlich Einkommenshöhe und Bonität alle Voraussetzungen erfüllen. Ohne Mitantragsteller oder Bürge stehen die Chancen auf einen Autokredit in der Ausblendung sehr schlecht.

Ein Mitantragsteller könnten die Eltern, Geschwister, Großeltern oder Freunde sein. Wichtig ist nur, dass diese über gute Bonität verfügen.

Zusätzlich ist es üblich, dass die Bank den KFZ-Brief als Sicherheit einbehält. Solltest du deine Raten nicht mehr bedienen können, wird die Bank das Fahrzeug pfänden und verkaufen. Damit wird dann versucht die Schuldenlast zu decken.

Ja nach Anbieter kann es vertraglich notwendig sein, dass du das Auto Vollkasko versicherst. So sichert sich die Bank auch im Falle eine Unfalls ab und erhält im Zweifel den offenen Schuldenbetrag.

Autofinazierung für Azubi – Bürgschaft oder Anzahlung

Ob du letztendlich einen Bankkredit oder ein Leasing-Vertrag bekommst, hängt ganz von deiner Bonität ab. Bonität bedeutet Kreditwürdigkeit, diese wird benötigt, um der Bank die Sicherheit zu geben, dass du auch in der Lage bist, das erhaltene Geld wieder pünktlich zurückzuzahlen. Aus diesem Grund machen alle seriösen Kreditgeber nach einer Antragstellung eine ausführliche Bonitätsprüfung. Auch der Auszubildende ist dabei geschützt, denn so kann vermieden werden, dass man sich bereits in jungen Jahren schon überschuldet.

In der Regel wird ein Kreditantrag abgelehnt wenn:

- das Einkommen des Azubis ist zu gering

- bereits ein Kredit aufgenommen wurde und noch nicht zurückbezahlt wurde

- Schulden vorhanden sind

- die Schufa-Auskunft negativ ausfällt

Auch eine große Anzahlung kann bei der Kreditvergabe positiv wirken. So ist ein Großteil des Kfz-Werts schon abgedeckt und im Falle einer Pfändung stehen die Chancen der Bank höher ohne Schaden aus der Sache herauszukommen.

Autofinanzierung mit Bürge

Sehr oft wird von Azubis eine Autofinanzierung mit Bürge in Anspruch genommen. Ist man selbst nicht in der Lage den Kredit zurückzuzahlen, übernehmen zum Beispiel Verwandte, Eltern oder sonstige Freunde die Bürgerschaft. Jedoch solltest du wissen, dass eine Bürgerschaft vertraglich immer festgehalten werden muss. Der Bürge haftet dann im Notfall für alle Kosten und wird von der Bank zu 100% in Regress genommen…

Vertragsabschluss durch eine zweite Person

Sehr oft entscheiden sich auch Auszubildende neben der Bürgerschaft für diese Alternative. Hier läuft der Kreditvertrag nicht nur über den Azubi selbst, sondern wird der Kredit über eine andere kreditwürdige Person abgeschlossen. Die einzelnen Monatsraten werden hierbei privat an den Kreditgeber zurückgezahlt.

Eltern oder Verwandte könnten für diese Lösung in Frage kommen. Frage dazu einfach einmal an und vergleichen dann die Kreditangebote unabhängig im Internet.

Neuwagen oder Gebrauchtwagen bei Autofinazierung für Azubis?

Möchten Auszubildende ein Auto finanzieren, kommt natürlich auch die Frage auf, ob es ein Neuwagen sein muss oder ob vielleicht auch ein Gebrauchtwagen ausreicht. Für die meisten wäre natürlich ein Neuwagen die perfekte Lösung, denn lästige Pannen oder andere Schäden am Auto können somit ausgeschlossen werden. Außerdem ist ein neues Auto mit vielen unterschiedlichen Sicherheitssystemen ausgestattet.

Der Nachteil bei einem Neuwagen ist jedoch die Finanzierung. Ein Neuwagen in der heutigen Zeit hat natürlich auch seinen Preis. Nimmt man in solch einem Fall einen Kredit auf, benötigt man nicht nur eine höhere Kreditsumme, sondern muss man auch dafür bereit sein, die Summer über eine lange Laufzeit wieder zurückzuzahlen.

Ein Nachteil beim Gebrauchtwagen könnte wiederum sein, dass du über mehrere Jahre hinweg einen Kleinwagen abbezahlst und auch später nach der Ausbildung nicht die Chance dazu hast ein besseres oder größeres Modell zu kaufen. Jedoch ist ein Gebrauchtwagen wesentlich günstiger und aus diesem Grund ist es eine Überlegung allemal wert, ob man sich nun für einen Gebrauchtwagen oder Neuwagen entscheidet.

Autofinanzierung für Azubi – Die Angebote und Möglichkeiten

Wir möchten dir in den folgenden Abschnitten nun zeigen, welche die besten Angebote für einen Autokredit für Azubis sind und welche die einfachsten Wege sind ein Auto zu finanzieren. Außerdem möchten wir dir auch verraten, worauf du bei Kreditabschluss immer achten musst.

Eine Autofinanzierung beim Händler

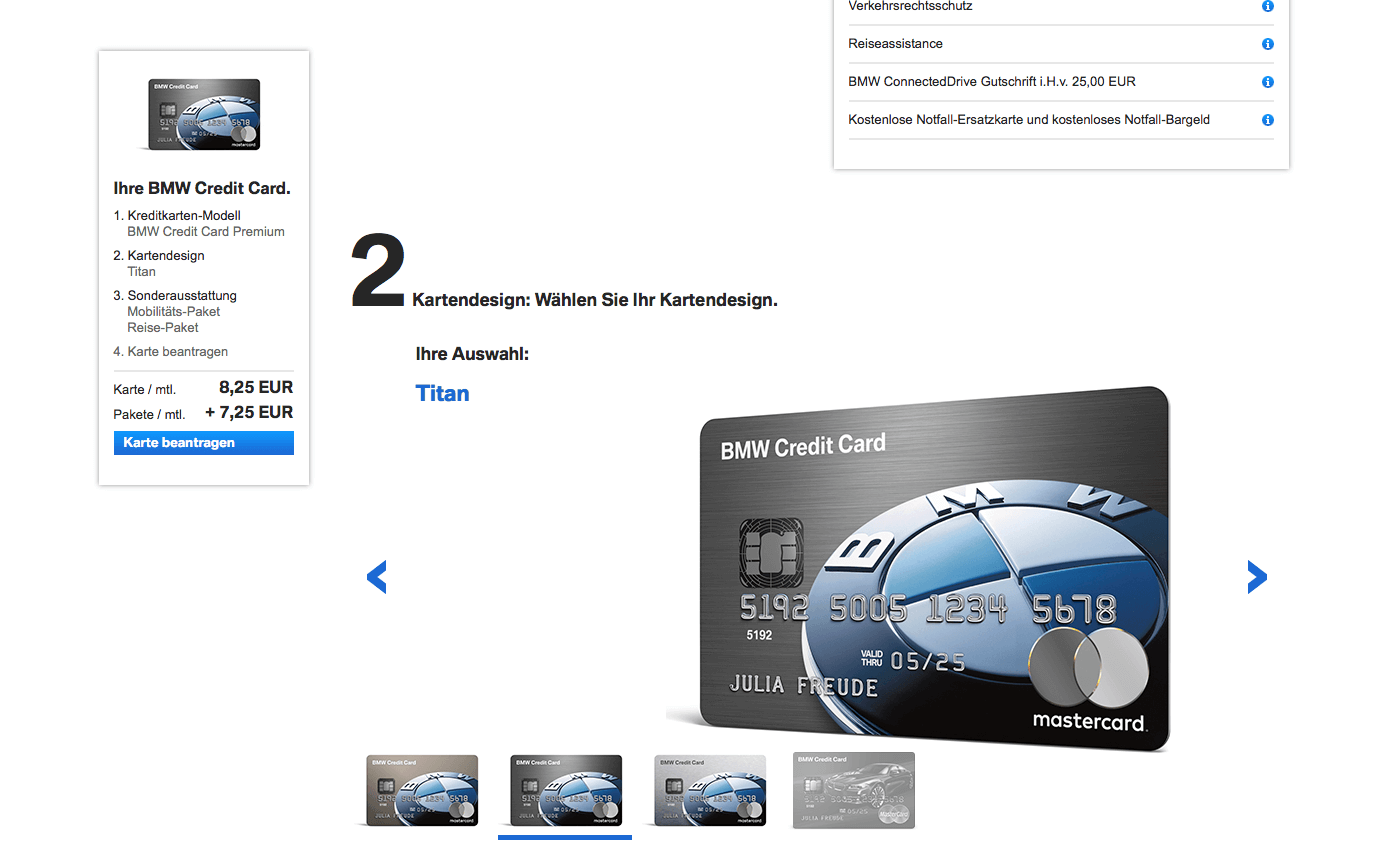

Du hast die Möglichkeit eine Autofinanzierung direkt bei einem Händler abzuschließen. In den meisten Fällen arbeiten diese mit den Hausbanken zusammen. Volkswagen arbeitet zum Beispiel mit der Volkswagen-Bank zusammen sowie BMW mit der BMW-Bank.

Bei einem Händler hast du den Vorteil, dass du auch eine Vorauszahlung machen kannst. Hast du zum Beispiel etwas Geld auf der Seite, so kannst du dieses zur Hand nehmen. Dadurch verringern sich nicht nur die monatlichen Raten, sondern verbessern sich somit auch, die Chancen einen Kredit zu bekommen.

Wenn du dir eine große Anzahlung leisten kannst, dann wäre auch eine sogenannte Schlussfinanzierung sehr interessant. Auch damit kannst du die monatlichen Raten sehr gering halten. Dies macht jedoch nur Sinn, wenn man bis zur letzten Rate nicht mehr studiert/ausgebildet wird und bereits fest im Berufsleben steht. Nur so kannst du den Betrag auch abbezahlen bzw. sinnvoll weiterfinanzieren.

Bitte beachte jedoch, dass die Zinsen bei den Autohäusern meist sehr hoch sind. Günstiger ist es in jedem Fall einen Kredit auf eigene Faust im Internet zu beantragen und dann das Auto vor Ort in Bar zu bezahlen. Das gibt dir auch Verhandlungsspielraum und evtl. einen guten Rabatt beim Händler!

- ggf. hohe Zinssätze

- All-In-One-Lösung

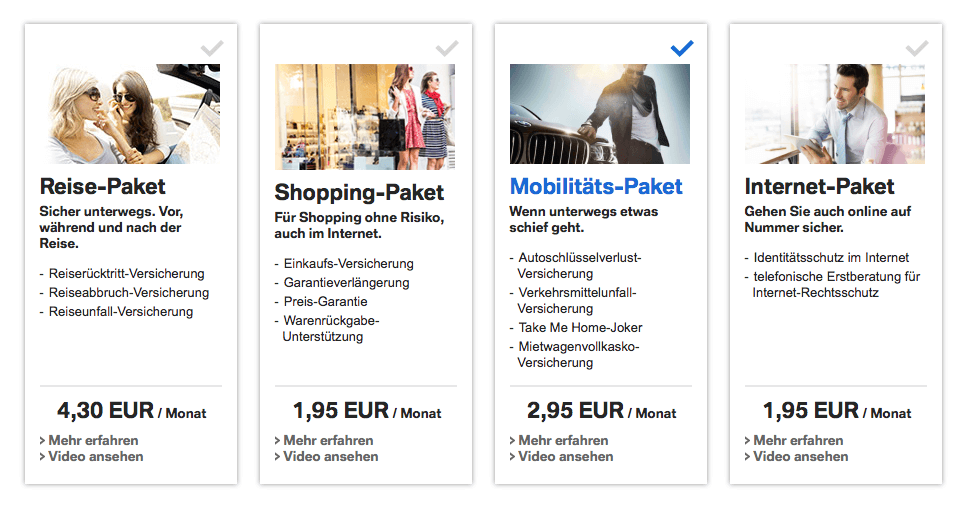

Spezielle Angebote von unterschiedlichen Autobanken

Nicht nur Volkswagen und BMW hält spezielle Angebote für Azubis bereit. Du hast auch die Möglichkeit ein Autokredit von der Sparkasse oder Commerzbank aufzunehmen. Doch auch die Targo Bank, Raiffeisenbank und Santander hat verschiedene Angebote für Auszubildende bereitgestellt. Jedoch gibt es keine Bank, bei welcher du nicht die unterschiedlichen Voraussetzungen bzw. Bonität erfüllen musst.

Trotzdem hast du bei diesen Banken auch die Chance einen Kredit zu bekommen, wenn dein Gehalt nicht zu hoch ist. Darüber hinaus sind auch die Zinsen relativ niedrig. Hast du jedoch einen negativen Schufa-Eintrag, sind die Chancen für dich nur sehr gering einen Autokredit zu erhalten. In der Regel weigern sich die meisten Banken, einen Kredit in solch einem Fall zu vergeben. Hier benötigst du die Hilfe eines Bürgen, damit der benötigte Kredit von der Bank vergeben wird.

- Günstigere Zinssätze

- Betrag wird Bar ausgezahlt und man kann damit beim Händler verhandeln

- Auswahl von vielen verschiedenen Anbietern

- Einfacher Vergleich im Internet

- Gerne auch bei mehreren Banken anfragen und so evtl. mit Glück Kredit bekommen

Autokredit Vergleichsrechner Azubis – Die besten und günstigsten Angebote

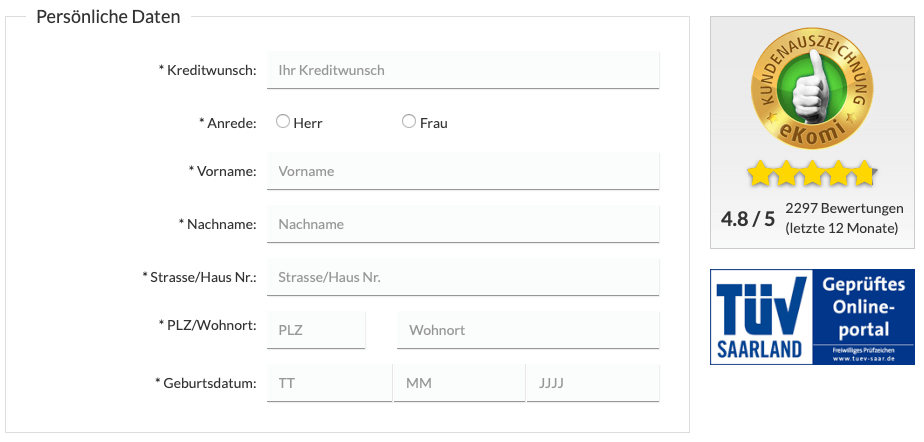

Anbei der beste Kreditvergleich für Autofinanzierungen in der Ausbildung. Wähle bitte oben rechts einfach Autokredit als Zweck aus…

Ein Autokredit für Auszubildende bekommen

Als Student oder Auszubildender benötigt man für einen Autokredit in den meisten Fällen auch einen Mitantragsteller oder Bürgen. Hier erstellst du den Kreditantrag nicht alleine, sondern mit einer zweiten Person. Studenten nutzen dafür meisten Eltern oder andere Verwandte. Jedoch bist du immer dabei der Hauptkreditnehmer und musst auch dafür sorgen, dass du den monatlichen Raten gerecht wirst.

Kannst du aus unterschiedlichen Gründen keine Zahlungen mehr vornehmen, dann wird der Mitragantragsteller oder Bürge zur Verantwortung gezogen. Natürlich eignet sich nicht jeder als Bürge. Auch dieser wird vor der Kreditaufnahme sorgfältig überprüft.

Auszubildende haben es aufgrund ihres Einkommens deutlich einfacher einen Autokredit zu bekommen, auch wenn es hier einige Einschränkungen je nach Bonität und Einkommen geben kann. In aller Regel wird zudem der KFZ-Brief als Sicherheit bei der Bank hinterlegt.

Tipps, die dir helfen eine Autofinanzierung während der Ausbildung zu erhalten

Wie bereits erwähnt, ist es nicht ganz einfach, während der Ausbildung eine Autofinanzierung zu erhalten. Jedoch gibt es ein paar gute Tipps, die es dir erleichtern können, einen Kredit bewilligt zu bekommen.

Die Chancen stehen auf einen Kredit natürlich besser, wenn die Summe, die zur Autofinanzierung benötigt wird, nicht zu hoch ist. Ersparte hilft hier entsprechend. Man braucht in der Ausbildung noch keinen neuen Sportwagen oder Mittelklassewagen. Hier geht es den Studenten oder Azubis einfach nur um die Mobilität. Aus diesem Grund entscheiden sich viele Azubis entweder für einen Gebrauchtwagen oder einen günstigen Kleinwagen.

Sobald man die Kreditsumme festgelegt hat, kann man sich nach Angebote von unterschiedlichen Anbietern auf die Suche machen. Jedoch musst du dabei immer an die bereits erwähnten Konditionen achten. Der Pluspunkt an einer Anzahlung ist es, dass sich die Ratenhöhe als auch die Laufzeit reduziert. Wenn du also Ersparnisse hast, dann solltest du diese unbedingt bei deiner Autofinanzierung einsetzen. Halte aber auch immer etwas für Versicherung, Steuer und evtl. Reparaturen auf!

Mit Bürgen erhältst du ebenfalls einfacher einen Kredit. Am wichtigsten ist es natürlich, dass du dir vor der Antragstellung genau ausrechnest, wie viel Geld du monatlich zurückzahlen kannst. Hier empfiehlt es sich zum Beispiel, wenn du dir eine Haushaltsliste erstellt. Wie viel Geld steht dir monatlich zur Verfügung und wie viel gibst du aus? Der Betrag, der am Ende übrig bleibt, kann für die Rückzahlung verwendet werden.

Auf der Webseite von Maxda kannst du dir unterschiedliche Informationen über die einzelnen Kreditformen holen. Zudem hast du die Möglichkeit den Kreditrechner zu nutzen, welcher dir schnell deinen Wunschkredit online berechnet.

Auf der Webseite von Maxda kannst du dir unterschiedliche Informationen über die einzelnen Kreditformen holen. Zudem hast du die Möglichkeit den Kreditrechner zu nutzen, welcher dir schnell deinen Wunschkredit online berechnet.

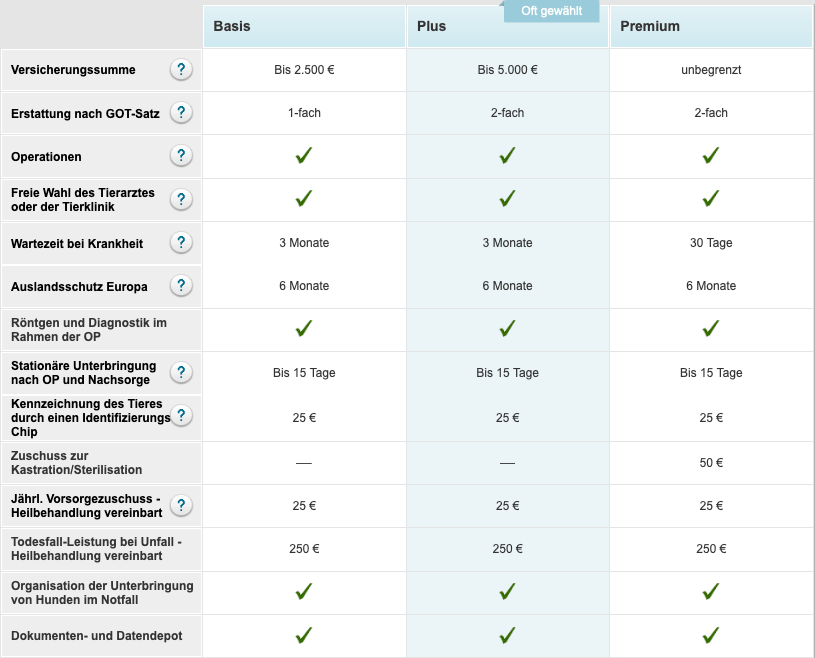

Bisher sind die Erfahrungen, welche mit der Gothaer Tierkrankenversicherung gemacht wurden sehr gut. Vor allem wenn Dein Hund relativ oft zum Tierarzt muss, kann es Sinn machen die Heilbehandlungskosten mit einzuschließen.

Bisher sind die Erfahrungen, welche mit der Gothaer Tierkrankenversicherung gemacht wurden sehr gut. Vor allem wenn Dein Hund relativ oft zum Tierarzt muss, kann es Sinn machen die Heilbehandlungskosten mit einzuschließen.

Die Miles and More Kreditkarten der Lufthansa sind in insgesamt 7 verschiedenen Varianten verfügbar. Dabei wird zwischen Privatkunden, Selbständigen und Freiberuflern und Vielfliegern mit Status unterschieden. Zunächst möchten wir hier zunächst auf die Preise & Leistungen der jeweiligen Kreditkarten eingehen, bevor wir uns den weiteren Vorteilen der Miles and More Kreditkarten widmen.Alle Lufthansa Miles and More Kreditkarten werden übrigens von der DKB Bank ausgegeben und sind Mastercard.

Die Miles and More Kreditkarten der Lufthansa sind in insgesamt 7 verschiedenen Varianten verfügbar. Dabei wird zwischen Privatkunden, Selbständigen und Freiberuflern und Vielfliegern mit Status unterschieden. Zunächst möchten wir hier zunächst auf die Preise & Leistungen der jeweiligen Kreditkarten eingehen, bevor wir uns den weiteren Vorteilen der Miles and More Kreditkarten widmen.Alle Lufthansa Miles and More Kreditkarten werden übrigens von der DKB Bank ausgegeben und sind Mastercard.

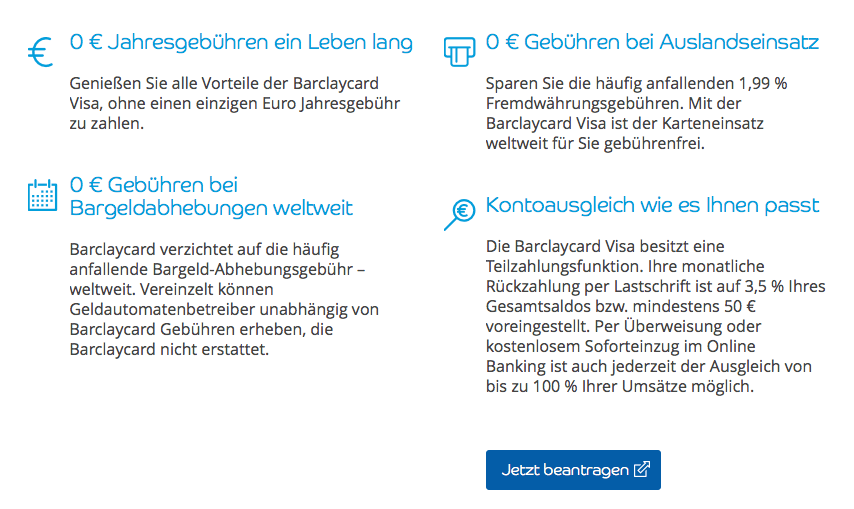

Seit Einführung der Barclaycard Visa wurden die Verträge auf Wunsch unkompliziert von News Visa auf Barclaycard Visa um gestellt. Online-Banking usw. blieben gleich. Lediglich eine neue Karte wurde gratis ausgestellt. Somit kommt man dann automatisch in den Genuss der exklusiven Konditionen.

Seit Einführung der Barclaycard Visa wurden die Verträge auf Wunsch unkompliziert von News Visa auf Barclaycard Visa um gestellt. Online-Banking usw. blieben gleich. Lediglich eine neue Karte wurde gratis ausgestellt. Somit kommt man dann automatisch in den Genuss der exklusiven Konditionen.

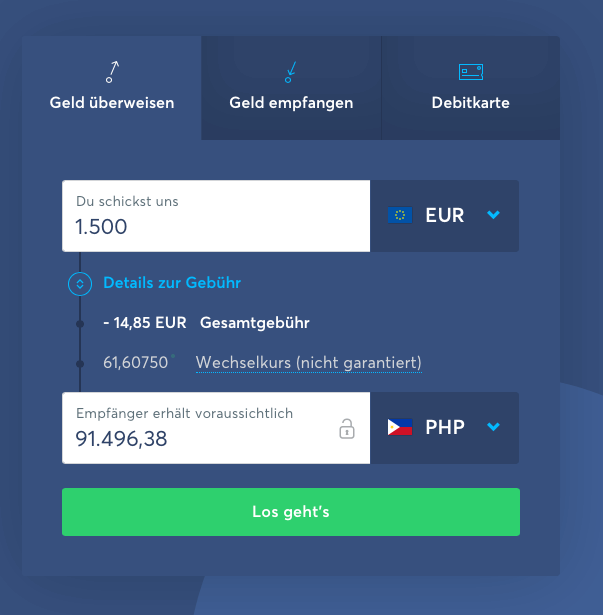

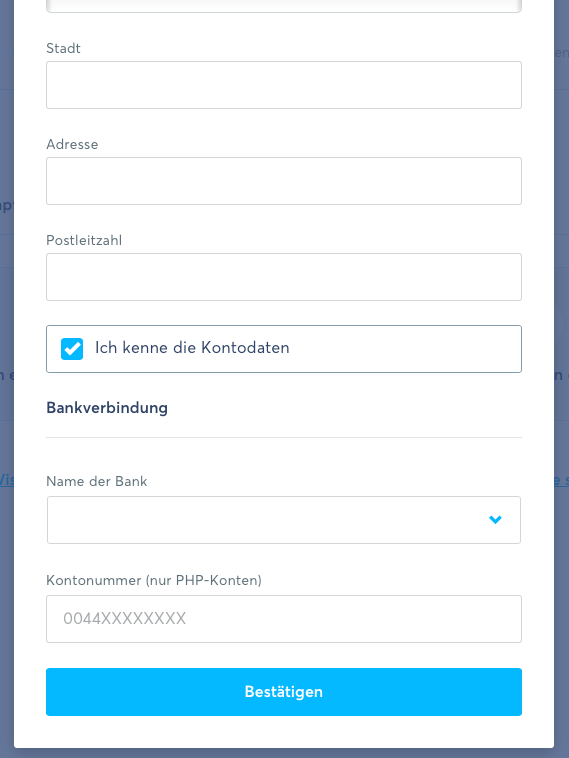

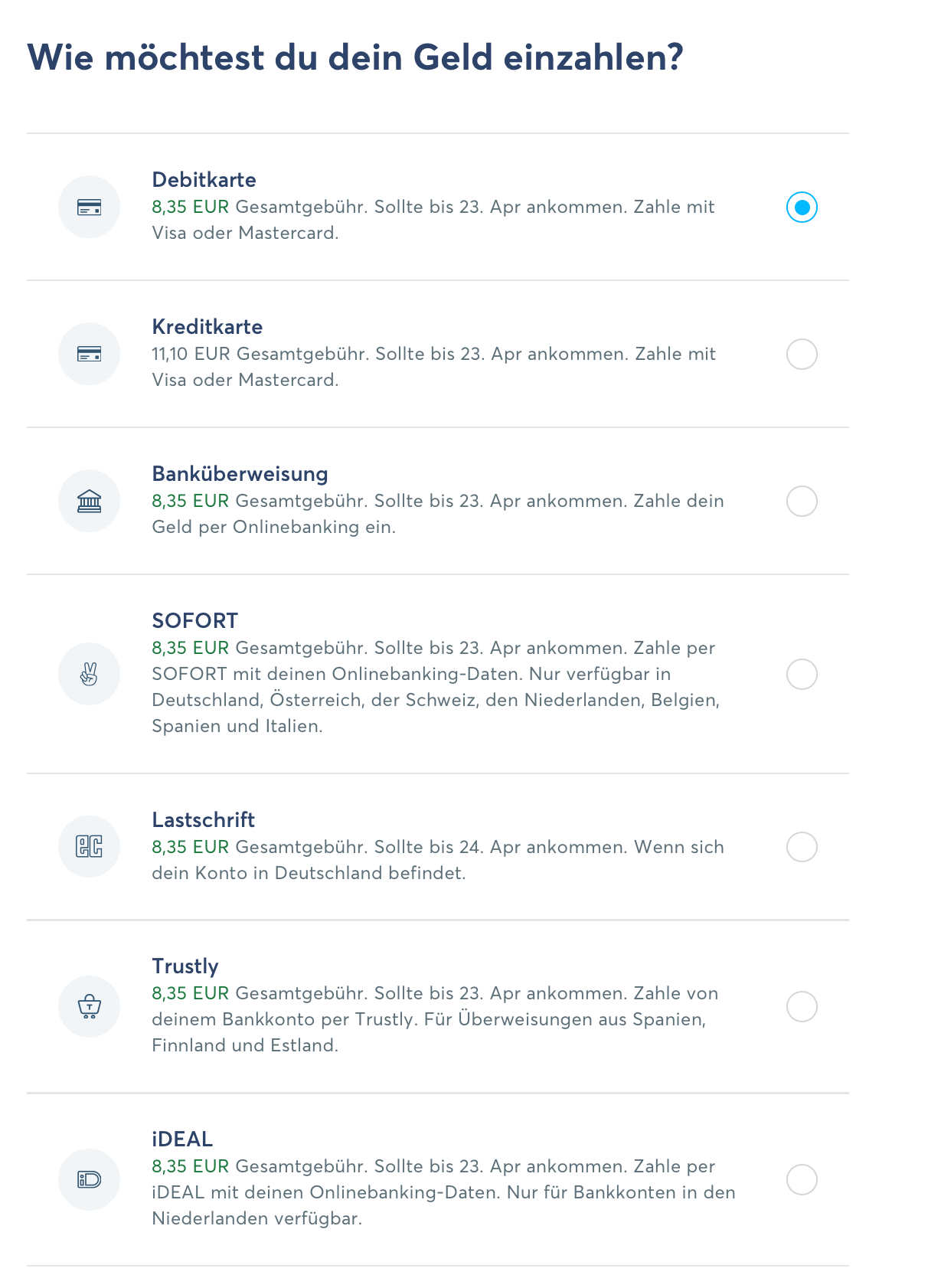

Transferwise ist ein Finanzdienstleister, welcher es jedem auf vielfältige Weise ermöglicht Geld und Fremdwährungen kostengünstig rund um die Welt zu überweisen.

Transferwise ist ein Finanzdienstleister, welcher es jedem auf vielfältige Weise ermöglicht Geld und Fremdwährungen kostengünstig rund um die Welt zu überweisen.

Transferwise ist zu 100% seriös und Du musst absolut keine Angst haben, dass etwas schief gehen wird. So ist die gesamte Transaktion dokumentiert und sollte es Probleme mit dem Empfänger bzw. den Daten auf den Philippinen geben, so wird Dir das Geld automatisch wieder gutgeschrieben. Transferwise ist also zu 100% seriös und sicher!

Transferwise ist zu 100% seriös und Du musst absolut keine Angst haben, dass etwas schief gehen wird. So ist die gesamte Transaktion dokumentiert und sollte es Probleme mit dem Empfänger bzw. den Daten auf den Philippinen geben, so wird Dir das Geld automatisch wieder gutgeschrieben. Transferwise ist also zu 100% seriös und sicher!